笔者认为,过去那种上市公司出了问题,重罚上市公司的举措亟待改进。因为中小投资者已经被坑了,结果还要因为大股东的过错,再被处罚一次,导致双重损失。我们应该秉持“谁造的孽,谁负责”的原则,加大处罚大股东和那些助纣为虐的董监高,才能还股市晴朗。

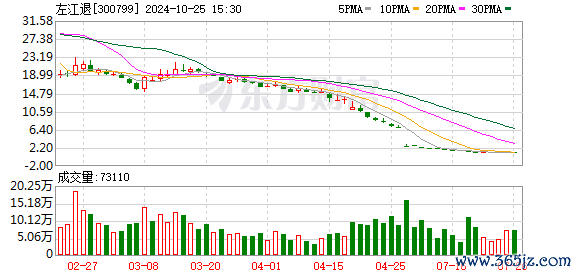

4月28日晚,*ST左江发布公告称,公司经审计的2023年净利润为负值,且营业收入低于1亿元,同时,公司2023年年度财务报表被出具了非标准审计意见的审计报告,触及股票上市规则相关规定的终止上市情形,公司股票将被终止上市。自4月29日起,*ST左江已经停牌,等待交易所的最终退市决定。

笔者查阅了*ST左江的资料,发现这家公司曾因2022年年度经审计后的净利润(扣除非经常性损益前后孰低)为负值,且营业收入低于1亿元,于2023年5月4日开市起被实施退市风险警示。根据股票上市规则的相关规定,公司股票2023年出现以下情形之一的,将被终止上市交易:1.经审计的净利润为负值,且营业收入低于1亿元,或者追溯重述后,最近一个会计年度净利润为负值,且营业收入低于1亿元;2.经审计的期末净资产为负值,或者追溯重述后,最近一个会计年度期末净资产为负值;3.财务会计报告被出具保留意见、无法表示意见或否定意见的审计报告;4.未在法定期限内披露超过半数董事保证真实、准确、完整的年度报告;5.虽满足相关规定的条件,但未在规定期限内向交易所申请撤销退市风险警示;6.因不满足相关规定的条件,其撤销退市风险警示申请未被审核同意。

根据今年4月30日沪深交易所正式发布修订后的《股票上市规则》,针对股票上市规则中对退市标准的修订更趋于严格,将进一步突出对财务造假、内控失效等乱象的威慑力度,完善对违法、违规行为的全方位立体化打击体系。

*ST左江有没有财务造假、内控失效等乱象?

*ST左江的2023年年报显示,2023年,公司营收为5325.16万元,归属于母公司股东的净利润亏损2.20亿元。因公司经审计的2023年净利润为负值,且营业收入低于1亿元,或者追溯重述后,最近一个会计年度净利润为负值,且营业收入低于1亿元,并且2023年财务会计报告被出具保留意见、无法表示意见或者否定意见的审计报告。既然被出具了“保留意见”,财务数据背后往往藏有玄机。

果然,细看之下,*ST左江真有涉嫌重大财务造假行为。公司在2023年12月1日收到中国证监会下发的《中国证券监督管理委员会立案告知书》,因涉嫌信息披露违法违规,遭证监会立案。换句话说,公司因财务信息严重不实,涉嫌重大财务造假,目前正在被调查。有意思的是,在被调查之前,公司股票居然以大牛股的形象示人,股价从30元起步,一口气涨到299元。在股价上升过程中,华安证券发布的题为《算力领域的璀璨明珠,DPU放量乘势而起》的深度研究报告并推荐买入*ST左江,无疑为其脱离基本面的拉升起到了添柴加火的作用。

现已查明,华安证券发布的相关研究报告分析结论依据不充分,结论不审慎,未充分揭示投资风险,公司对研究报告质量审核把关不严。深交所认为,华安证券上述行为违反了《会员管理规则》等相关规定,根据规定,对华安证券采取书面警示的自律监管措施,并要求公司对此高度重视,针对违规问题采取有效措施进行整改,进一步加强公司对研究报告质量审核和合规审查,保障研究报告信息来源合法合规,分析结论具有合理依据,充分揭示投资风险,避免误导市场。

根据沪深交易所正式发布修订后的《股票上市规则》,管理层将进一步突出对财务造假、内控失效等乱象的威慑力度,完善对违法、违规行为的全方位立体化打击体系。对于财务造假,要形成层次丰富的立体追责和约束机制,可以区分不同情形和程度而采用之。对于情节轻微、危害程度不大的财务造假,如果没有达到重大性,也不影响其上市地位的,可以根据证券法和行政处罚法的规定和精神,通过行政处罚、民事赔偿、纪律处分等适当方式进行追责和约束。对存在违法违规行为的“害群之马”强化问责追“首恶”,及时予以立案查处,从严处罚“关键少数”,强化退后跟踪,避免“一退了之”,在核实其财务造假或者未履行补偿承诺等违规行为后作出处理。

笔者认为,过去那种上市公司出了问题,重罚上市公司的举措亟待改进。因为中小投资者已经被坑了,结果还要因为大股东的过错,再被处罚一次,导致双重损失,使得投资者对A股的持股信心越发低落。我们应该秉持“谁造的孽,谁负责”的原则,加大处罚大股东和那些助纣为虐的董监高,才能还股市晴朗。未来只有刑事、民事等多方面追责救济同步协同跟进,切实提高违法、违规成本,才能重新吸引更多投资者回到二级市场。

笔者建议,除了对问题公司实控人和董监高实施高额罚没外专业炒股配资,应该对中小投资者作出实质性的先前赔偿,对大股东持有的股权进行缩股为零的强制措施,然后鼓励有实力的企业走并购举牌之路,不论是单纯控股权,还是借壳IPO吸收资产做大主业,都应该鼓励。这样,既能让中小投资者不至于一下子血本无归地跌入“赤贫”境地,又能使股市保留住最后的“信用”。坦率地说,让普通投资者承担巨大的损失是极其不公平的。在大多数情况下,很多人以为是选了一只绩优股,结果却说它业绩造假,说它欺诈发行,说它信息披露有猫腻,你让普通投资者怎么防备?